(原标题:Rich countries must start planning for a cashless future)

网易科技讯8月2日消息,据国外媒体报道,发达国家必须得开始为无现金未来做准备。数字化支付会带来诸多的好处,但目前社会还没有足够的能力来应对伴随而来的一些隐忧。

以下是翻译内容:

在过去的3000年里,当人们想到钱的时候,他们首先想到的是现金。从买食物到整理吧台账单,每天的交易都涉及到带有折痕的纸张或叮当响的硬币。然而,在过去10年里,数字支付已经取得腾飞——在终端上刷信用卡或刷智能手机支付已成为常态。现在,在一些发达经济体,这场革命即将把现金变成濒危物种。这将提高经济的运转效率,但同时也带来了一些可能会抑制这场过渡的新问题。

各国正在以不同的速度淘汰现金。但是,无现金化的大趋势是显而易见的,在一些国家地区,这一进程甚至已经接近完成。在过去的十年里,瑞典人均现金零售交易数量下降了80%。按价值百科计算,现金仅占挪威消费金额的6%。英国可能比北欧国家落后四六年。美国或许落后了十年。在富裕国家之外,现金支付仍然是王道。但即便是在那些地区,现金的主导地位也正在受到侵蚀。在中国,数字支付占所有支付的比例已经从2012年的4%大幅攀升至2017年的34%。

现金正在慢慢消失,主要因为两股力量。一股力量是需求——年轻的消费者希望支付系统能够无缝地接入他们的数字生活。但同样重要的是,发达国家的银行和科技公司以及新兴市场的电信公司等供应商正在开发快速且易用的支付技术,它们可以从中获取数据和收取小额费用。运营现金经济背后的基础设施成本很高——涉及自动取款机、携带钞票的货车、接收硬币的出纳员等等。大多数的金融公司都热衷于摒弃现金,倾向于用高昂的手续费来迫使传统的客户避免使用现金。

总的来说,无现金经济的前景是美好的。现金是低效的。在富裕国家,铸造、分拣、储存和分配现金的总成本估计约占GDP的0.5%。而且,现金支付并没有带来多少好处。而当支付走向无现金化时,人们和商店就不那么容易被盗窃了。政府可以对欺诈和逃税活动进行更密切的监控。数字化使得中小型企业和个体贸易商能够向海外销售产品,从而极大地拓展了他们的市场。数字化支付还创造了信用记录,帮助消费者借贷。

然而,数字支付的到来也伴随着一系列的隐忧。电子支付系统可能容易受到技术故障、停电和网络攻击的影响——本周,美国银行Capital One成为最新一家遭到黑客攻击的公司。在无现金的经济中,穷人、老年人和乡下人可能会跟不上时代的变化。此外,消除现金这一匿名支付方式,代之以数字系统,会让政府机构能够窥探人们的购物习惯,也让私营巨头能够将消费者的个人数据用于谋利或不当用途。

这些问题有三个补救方法。首先,政府需要确保央行对硬币和纸币的垄断不会被私营公司对数字货币的垄断所取代。政府必须确保支付管道向一系列的数字公司开放,而不是像美国可能允许的那样,让少数几家信用卡公司牢牢控制数字支付的电子管道。他们应该敦促银行提供低价、即时的跨行数字转账服务,就像瑞典和荷兰那样。市场竞争应当使得服务价格保持在低水平,这样穷人就能负担得起大部分的服务,这也应该意味着,如果一家公司遇到经营困难,其他的公司也可以介入,让这个体系保持弹性。

其次,政府应该维持银行对客户信息保密的义务,这样银行的信息管道才能保持匿名。使用这种管道来提供服务的数字公司应该可以通过广告等方式自由地将交易数据货币化,前提条件是它们的商业模式对用户透明。有的用户会倾向于使用跟踪购买行为的免费服务,放弃一定的隐私;有的则会想要付费获得服务,保障自己的个人隐私。

最后,淘汰现金应当循序渐进。在十年的时间里,银行有义务在人口密集的地区接收和分配现金。这将为政府争取时间,帮助贫困人口开设银行账户,为老年人提供教育,并加强农村地区的互联网服务。人们对数字现金的热衷是自然需求和创新的结果。要斩获其可带来的种种益处,政府就需要为皱巴巴的钞票最后一次易手的那一天做好准备。(乐邦)

本文来源:网易科技报道 责任编辑:王凤枝_NT2541

全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量”

全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量” “千翼飞舞天际 5G闪耀广州”2023数字科技生态大会 11月10日中国·广州

“千翼飞舞天际 5G闪耀广州”2023数字科技生态大会 11月10日中国·广州 情人节不止214 DR钻戒将七夕情人节传至海外

情人节不止214 DR钻戒将七夕情人节传至海外 华为智选x膳魔师强势合作,致力于联力打造智能水杯标杆

华为智选x膳魔师强势合作,致力于联力打造智能水杯标杆 东方企业创新发展中心与淮安举行战略合作签约仪式

东方企业创新发展中心与淮安举行战略合作签约仪式 亿达科创出席国字盛会 共话数字贸易高质量发展

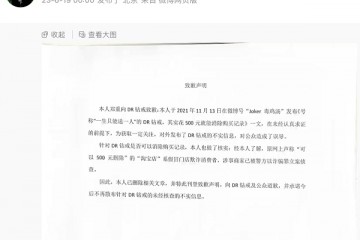

亿达科创出席国字盛会 共话数字贸易高质量发展 “DR购买记录可删”被证实是谣言,传谣者向DR和公众道歉

“DR购买记录可删”被证实是谣言,传谣者向DR和公众道歉 2023上交会:亿达科创以“数字”引擎 释放绿色发展动能

2023上交会:亿达科创以“数字”引擎 释放绿色发展动能