9月30日音讯,上交所上市公司兆易立异(SH:603986)今日发布布告称,拟定增募资约43亿元,用于DRAM芯片研制及产业化等项目。

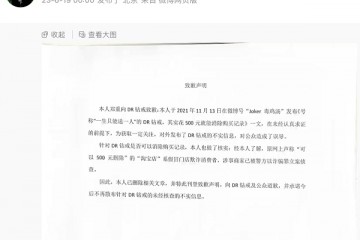

兆易立异布告截图

本次发行征集资金总额(含发行费用)不超越人民币 432,402.36 万元(含本数),扣除发行费用后的征集资金净额将用于以下项目:DRAM 芯片研制及产业化项目;弥补流动资金。

其间,DRAM 芯片研制及产业化项目出资总额39.9亿元,拟投入征集资金金额33.2亿元;弥补流动资金项目出资总额10亿元,拟投入征集资金金额10亿元。

兆易立异表明,本次非公开发行征集资金到位后,如实践征集资金净额少于上述拟投入征集资金金额,公司董事会及其授权人士将依据实践征集资金净额,在契合相关法令法规的前提下,在上述征集资金出资项目范围内,可依据征集资金出资项目进展以及资金需求等实践状况,调整并终究决议征集资金的详细出资项目、优先次序及各项意图详细出资额,征集资金不足部分由公司以自有资金或经过其他融资方法处理。

本次非公开发行 A 股相关事项现已 2019 年 9 月 29 日举行的兆易立异第三届董事会第八次会议审议经过,需要公司股东大会审议同意及中国证监会核准。

本次非公开发行 A 股股票的发行目标为不超越 10 名特定出资者。发行目标须为契合中国证监会规则的证券出资基金办理公司、证券公司、财政公司、财物办理公司、保险组织出资者、信托公司、合格境外组织出资者以及其他合格的出资者等。证券出资基金办理公司以其办理的 2 只以上基金认购的,视为一个发行目标;信托公司作为发行目标的,只能以自有资金认购。

终究发行目标将由公司董事会及其授权人士依据股东大会授权,在公司获得中国证监会关于本次发行的核准批复后,与保荐组织(主承销商)依照相关法令、法规和规范性文件的规则及发行竞价状况,遵循价格优先等准则洽谈确认。

本次发行经过竞价方法确认发行价格,定价基准日为本次非公开发行股票发行期首日。本次发行的发行价格不低于定价基准日前 20 个交易日(不含定价基准日,下同)公司股票交易均价的 90%(即发行底价)。定价基准日前 20 个交易日股票交易均价=定价基准日前 20 个交易日股票交易总额/定价基准日前 20 个交易日股票交易总量。

终究发行价格将由董事会及其授权人士依据股东大会授权,在公司获得中国证监会关于本次发行的核准批复后,与保荐组织(主承销商)依照相关法令、法规和规范性文件的规则及发行竞价状况,遵循价格优先等准则洽谈确认。

本次发行的股票数量不超越本次发行前公司股份总数的 20%,即不超越 64,224,315 股(含本数)。

今日收盘,兆易立异(SH:603986)股价跌落1.78%至145.38元,总市值约466.85亿元。

全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量”

全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量” “千翼飞舞天际 5G闪耀广州”2023数字科技生态大会 11月10日中国·广州

“千翼飞舞天际 5G闪耀广州”2023数字科技生态大会 11月10日中国·广州 情人节不止214 DR钻戒将七夕情人节传至海外

情人节不止214 DR钻戒将七夕情人节传至海外 华为智选x膳魔师强势合作,致力于联力打造智能水杯标杆

华为智选x膳魔师强势合作,致力于联力打造智能水杯标杆 东方企业创新发展中心与淮安举行战略合作签约仪式

东方企业创新发展中心与淮安举行战略合作签约仪式 亿达科创出席国字盛会 共话数字贸易高质量发展

亿达科创出席国字盛会 共话数字贸易高质量发展 “DR购买记录可删”被证实是谣言,传谣者向DR和公众道歉

“DR购买记录可删”被证实是谣言,传谣者向DR和公众道歉 2023上交会:亿达科创以“数字”引擎 释放绿色发展动能

2023上交会:亿达科创以“数字”引擎 释放绿色发展动能