本年7月,超硬刀具供货商沃尔德作为榜首批企业登陆科创板,上市后两周涨超400%,一度成为科创板龙头股。作为沃尔德的首轮组织出资人,清控银杏自2011年A轮入局,现已陪同其长达八年。

这是任何一般意义上的VC都难以据守的时间跨度,但在清控银杏的出资组合中却并不稀有——中文在线1999年从清华科技园发家,到2015年拆VIE回国上市,清控银杏15年内三次加码;2010年数码视讯登陆创业板,清控银杏作为其首轮出资人已陪跑9年,开端出资的50万元也翻了百倍;相同的长陪同、高报答还存在于海兰信、兆易立异,其间兆易立异持有期12年,光一个案件的现金报答就高达10亿元。

假如依照时间线区分,清控银杏前后阅历了三次迭代——1999-2006年孵化器时期,捕捉到了中文在线、数码视讯、兆易立异、海兰信等优质项目;2006-2015年启迪创投时期,环绕高科技在先进制作范畴敲出了沃尔德、德鑫物联、翔丰华、汉邦高科四枚铆钉,在智能硬件范畴投出了E人E本;2015年清控银杏建立,除了在已有优势的硬科技赛道,将凯木金、得一微电子、睿科微电子收入囊中,还在企业服务赛道捕捉了天眼查、e签宝、知呱呱这三个细分职业龙头,与此一同,不断拓宽鸿沟,在消费赛道发掘出了优萃生物,后者现在现已被多家干流美元基金看中。

对一家建立20年、中心团队长时间安稳、穿越了至少四轮周期的风投组织而言,清控银杏对周期、风口、概念都不生疏。但不同于惯于追逐风口、舞弄高档概念的部分同行,清控银杏一直坚持着某种程度的钝感力,抑制、慎重、不慌不忙。这些表现在其挑选LP、赛道、项目中的慎重风格,或许会被人诟病过于保存,但若寻求基金长青的诀窍,急进或保存孰是孰非,恐怕没有一家基金能给出切当答复。

一个更精确的描述,或许是“古典型VC”。不管是益发明晰的鸿沟,仍是更为结实的合伙人准则,清控银杏越来越清晰自己的主战场:坚持前期科技范畴的长时间价值出资。

对出资组织来说,因时而变、捉住浪潮是一种可贵,而坚持抑制、吃掉归于自己的那块肉则是另一种可贵。

抑制的隐秘

秉持着“宁可错失,不肯投错”的准则,清控银杏在出资节奏、阶段上都坚持着相对抑制——建立至今总共投184个项目,均匀每年出手不到10次,80%项目都在A轮或之前入局。即便2016年拿下中小企业发展基金的45亿元招标,盘子扩展3倍后,清控银杏也没有像许多VC同行相同漫天撒网,而是坚持着相同的频率,将更高的单笔出资额精准地敲入不同赛道,并对锋芒毕露的选手追加后续出资。

实际上,直到2016年之前,清控银杏很长一段时间内都将盘子控制在20亿元上下,这源于基金内部对资金特点的严厉把控。“太短的钱不要,参加办理的钱不要。”清控银杏合伙人程鹏告知36氪,早年投中兆易立异、数码视讯带来10年百倍估值跃升的成功阅历,让清控银杏坚信长时间价值出资的重要性,也在挑选LP时有了更清晰的倾向。

比照人民币基金动辄“5+2”、“3+2”的职业现状,清控银杏的基金存续期终年坚持在“7+2”以上。2006年,由于早年投出许多好案件的阅历,团队在组成启迪创投时,接到了许多组织抛来的橄榄枝,有的出钱,但要求参加办理,有的不参加办理,但要求五年内退出。终究,这些约束有余、耐性缺少的钱被逐个回绝,更具包容性的中关村和海淀区政府成了首要出资人。

在不缺少聪明人,时间寻求速度的股权出资职业,清控银杏稀有地坚持着某种钝感力。建立至今,它回绝了简直一切与“花哨”沾边的玩法。2015年IPO紧迫关闸重创商场,许多风投组织为了下降危险,开端学习房地产基金玩起了“名股实债”,这其间尤以危险偏好较低的国资组织为甚。而清控银杏一直坚持传统股权出资,并未涉入其间。本年,国务院发文制止“名股实债”作为项目本钱金,为这一现象画下了句号。除此之外,许多红极一时然后又被证明是本钱泡沫的风口,比方O2O、互联网金融、同享单车,清控银杏也都避开了踩雷。

不可否认,清控银杏之所以坚持二十年长青,每一阶段都能投出代表性项目,乃至在多家尖端VC、PE竞标中以榜首名成果中标中小企业基金,很大程度都要归功于这种朴素的出资风格,而这已深植清控银杏的基因。

1999年,清控银杏开创合伙人罗茁授命筹建清华科技园孵化器。彼时,国内危险出资还处于蛮荒期,仅有可参照的是大洋彼岸的美国。鼓起于70年代的危险出资,现已在美国催生出一批如红杉、凯鹏华盈的干流VC,不管是平权的合伙人准则,仍是对科技出资的长时间押注,都给了罗茁关于老练VC的开端幻想。

更实际的状况是,2009年创业板开闸之前,适当长一段时间内项目都缺少退出途径,更没有当下VC遍及依托的隔轮接盘者。熬到IPO,是基金的仅有挑选。奇妙的是,屡次长时间陪同带来超量报答的阅历,不断强化了这种朴素的价值观,让其成为一种正循环遵循了清控银杏始末。

一个更显着的参照物或许是Benchmark,它是“抑制”一词在危险出资业的最佳验证。建立于1995年的Benchmark,出资组合涵盖了从eBay、Twitter、Instagram到Uber硅谷20年简直一切巨大企业。单只基金规划坚持在5亿美元以内,终年5-6人,一年出手10次上下。与之相对的,是基金带给出资人的高额报答,2015年前在管的8只基金,现金报答高达226亿美元。

不论是大而全的红杉,仍是小而美的Benchmark,都是合伙人准则的坚决拥趸者。建立24年来,Benchmark终年只要5-6位合伙人,一切合伙人冲在一线,对项目担任,基金考究决议计划权和利益的肯定平分,这促进每位合伙人有必要以更高的功率和敏锐度捕捉那1%的项目。

与Benchmark相似,清控银杏是合伙人准则的推重者。在我国VC/PE圈,实在奉行合伙人准则的基金很少,精干的年青人快速晋升到合伙人方位后,由于种种原因终究出走,然后不断重复这个故事。

与之相反,清控银杏的团队非常安稳。四位开创合伙人罗茁、薛军、雷霖、吕大龙自孵化器时期开端已同事20年,随同基金迭代,后期又晋升了三位年青合伙人,包含2005、2006年结业就参加的程鹏和赵宇,以及2011年为启迪创投广州基金引进的合伙人朱继满。

程鹏告知36氪,“合伙人”在清控银杏不仅是一个称谓,更代表着对应的权利和职责。

但凡被清控银杏出资的项目,都会装备一位合伙人,从项目立项、尽调、上会,再到投后的要害决议计划都由该合伙人直接出头。这种合伙人等级的全程陪同并不多见,职业更遍及的做法是,针对不同环节设置不同部分,尽调、投决、投后都由不同人完结,合伙人只在投决环节出面,更多基金则肯定没投后,投完即止。

详细到合伙人,优点是权责、利益清楚,害处是受限于合伙人数量和精力,基金能掩盖的项目数一直有限。这是一场质与量的取舍,而清控银杏挑选了前者——不依托项目数制胜,把有限精力分给少量项目,确保存量项目跑出来的概率。

程鹏算过一笔账,现在基金在管项目143个,7名合伙人均匀每人办理20个项目,在确保质量的前提下,这个数字已挨近团队的极限,未来大概率将坚持这一水平。为此,清控银杏严控基金规划,最大程度削减一同处于出资期的基金数量,主线基金出资期也从不堆叠。

与合伙人职责制相对应的是分层决议计划制。一切项目都需求五名投委中至少三名赞同才干经过,单笔出资金额或累计出资金额到达必定数额的,就需求至少四名乃至悉数投委赞同才干经过。依托这种漏斗式的决议计划机制,清控银杏能够最大概率下降踩错的危险,正如其遵循一直的准则——“甘愿错失,不要踩错”。

前期科技出资

即便在评论抑制的艺术之后,咱们仍然需求供认的一点是:肯定抑制的组织是不存在的。即便Benchmark也曾在出资eBay取得超量报答后测验过全球化,乃至还募集了一只大规划的基金,直到过后证明这只基金为前史成绩最差,Benchmark才坚决走上小而美的道路。

鸿沟是在不断探究中清晰的,不管阶段、规划仍是赛道。而让一家基金坚持长青的诀窍更大概率不是变或不变,而是在改变的时局中清楚自己的鸿沟,并确保鸿沟内的满足手感。

清控银杏深知这一点。孵化器时期,背靠清华科技园,清控银杏收割了一批清华系优质项目——中文在线、数码视讯、海兰信、兆易立异,这些后来带来丰盛报答的案件,开创人都是清华身世。这是归于精英创业的VC草莽年代,而清华无疑是优质项目的高发区。某些时分,罗茁乃至不需求拿出真金白银,2000年,他以孵化器的房租优惠换取了中文在线2%股份。

这一时期,不管是人、钱仍是项目,清控银杏都具有浓郁的“清华”气质——基金合伙人、创业者是清华校友,钱是清华科技园托付其办理,用于出资园区内的科技企业。到现在,清华系开创人仍然占有整个基金盘子的50%以上。

清华校友不仅为其带来了榜首桶金,更在某种程度上担当了FA的人物。罗茁历来不必FA,由于光校友引荐,就足以在源头处拢住满足多的优质项目。比方三年前出资的上海奇弦,便是一位清华校友引荐。

清华自带的理工、技能气味直接影响了基金的出资偏好。“咱们投to B的基因更强。”程鹏表明,比照更着重感觉的to C出资,在大系统中寻觅优化时机的to B赛道愈加有迹可循。曩昔,依照“实在国际数字化”的准则,清控银杏在人工智能赛道投出的思必驰、海鑫科金,在企业服务范畴投出的天眼查、知呱呱,都是这一顶层逻辑在不同职业的单点投进。

一个显见的事例是e签宝。由于看好企业签名的数字化和智能化,清控银杏自上而下找到了电子签名赛道里边的e签宝、法大大、上上签。一番Cold Call叠加上门调研之后,团队发现只要e签宝去国家商密委做了涉密企业的确定,而别的两家都是纯互联网企业的操作,垂青流量和形式,对合规危险注重不行。所以决然出资了e签宝,并在一年后再次跟投。

过后证明,包含阿里、百威、海康威视、华夏银行在内的多家大型企业之所以挑选e签宝,便是其职业资质更深、合规危险更低。“做电子签名必定会触及暗码运用,要和要害信息打交道,这必然会遭到政府管制,不可能单靠互联网形式跑通。”程鹏说。

清控银杏入股e签宝之后,电子签名职业迎来了一波小热潮,法大大、上上签紧随其后发布了融资音讯。本年10月,e签宝取得蚂蚁金服领投的1亿美元C轮融资,估值较清控银杏入局时翻了2.75倍,成为职业龙头。

依此逻辑,清控银杏2017年还在企服赛道捕捉到了另一只独角兽——天眼查。彼时,天眼查的百度指数现已数倍于同行公司,但相较这点,清控银杏更垂青其对数据合规性的把控。在同行纷繁运用其他办法补偿工商数据的缺少时,只要天眼查严厉依照揭露合规信息更新数据库。这是罗茁看到榜首眼就觉得不能放过的好项目,开创人柳超开端只想要8000万,清控银杏出资团队觉得不行,直接给了他1个亿。

对看好的项目,清控银杏从不小气,从入局开端就坚持一个“好心财政出资人”的人物,不干涉、不敦促,在创业者需求的时分给予及时协助。比方e签宝在拿到蚂蚁金服出资之前,挨近两年没有一点融资,出资人和团队都承受了适当的压力,而清控银杏顶住了压力,一直与团队站在一同,坚决支撑团队做出的决议计划。后来蚂蚁金服的钱一进来,e签宝很快重夺气势。

许多时分,清控银杏对被投的赋能还表现在政府资源的对接上。12月初,第四届清控(南通)中小企业发展论坛在南通举办,清控银杏的被投企业“莱特兄弟”就与苏通产业园现场达成了协作。

科技的主航道之外,清控银杏做过屡次鸿沟探究——生物医疗范畴出资了天为年代,终究以30多倍的收益卖给了QUAGEN,这成为团队榜首个退出项目;消费范畴出资了优萃生物,现在现已做到四、五个亿的营业额,被红杉等干流美元基金重视;文创赛道出资了青青树、麒麟网,团队还因而登上了清科集团文明构思出资Top10的榜单。

而某些时分,及时回撤也是一种正确的挑选。08年,游戏职业很热,团队连续看过一些页游和手游,比照出资硬科技、先进制作等范畴的专业,纯工科身世的团队对游戏缺少天然的灵敏和热心,所以出资作用差强人意,所以这些出资被总结为一次失利的探究。

成功的测验会像种子相同生根发芽,比方医疗和消费,与基金的科技主赛道构成对冲和支撑;失利的测验会让基金更清楚自己的优势地点。把有限的盘子放在更值得的项目上,这是清控银杏正在做的工作。

启迪创投时期单个项目只能开一枪,即便项目仍有可见倍数的增加空间,也无力追投,而现在,拿下中小企业发展基金后,团队有了更多子弹,开端更多地在成长时间加码。2017年出资的安扬激光便是最好的例子。这家做超快激光器的公司虽然是后入者,但凭仗技能方面的优势在医疗范畴发展敏捷,清控银杏也因而先后两次追投。

“A轮肯定是榜首进口,但关于一些好项目,咱们也有才能追投下一轮。”罗茁告知36氪。

在快速改变的一级商场,人们听惯了速度、狼性和背注一掷,以为步步为营、日拱一卒的故事不行性感。对慢性子的清控银杏来说,成功穿越20年周期的成果,现已证明了“去粗取精”的实在和可信,这将会是一种常态,随同其走过下一个20年。

全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量”

全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量” “千翼飞舞天际 5G闪耀广州”2023数字科技生态大会 11月10日中国·广州

“千翼飞舞天际 5G闪耀广州”2023数字科技生态大会 11月10日中国·广州 情人节不止214 DR钻戒将七夕情人节传至海外

情人节不止214 DR钻戒将七夕情人节传至海外 华为智选x膳魔师强势合作,致力于联力打造智能水杯标杆

华为智选x膳魔师强势合作,致力于联力打造智能水杯标杆 东方企业创新发展中心与淮安举行战略合作签约仪式

东方企业创新发展中心与淮安举行战略合作签约仪式 亿达科创出席国字盛会 共话数字贸易高质量发展

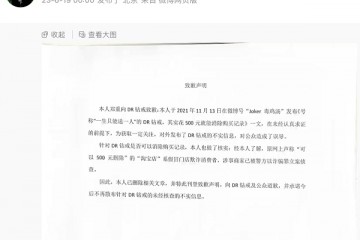

亿达科创出席国字盛会 共话数字贸易高质量发展 “DR购买记录可删”被证实是谣言,传谣者向DR和公众道歉

“DR购买记录可删”被证实是谣言,传谣者向DR和公众道歉 2023上交会:亿达科创以“数字”引擎 释放绿色发展动能

2023上交会:亿达科创以“数字”引擎 释放绿色发展动能